Помочь в решении этой проблемы может использование дебиторской задолженности. О том, что она из себя представляет и как ею воспользоваться, нам рассказали специалисты платформы Invorica. Для большей наглядности мы используем один конкретный пример и рассмотрим принцип действия для решения разных задач бизнеса.

Финансирование дебиторской задолженности

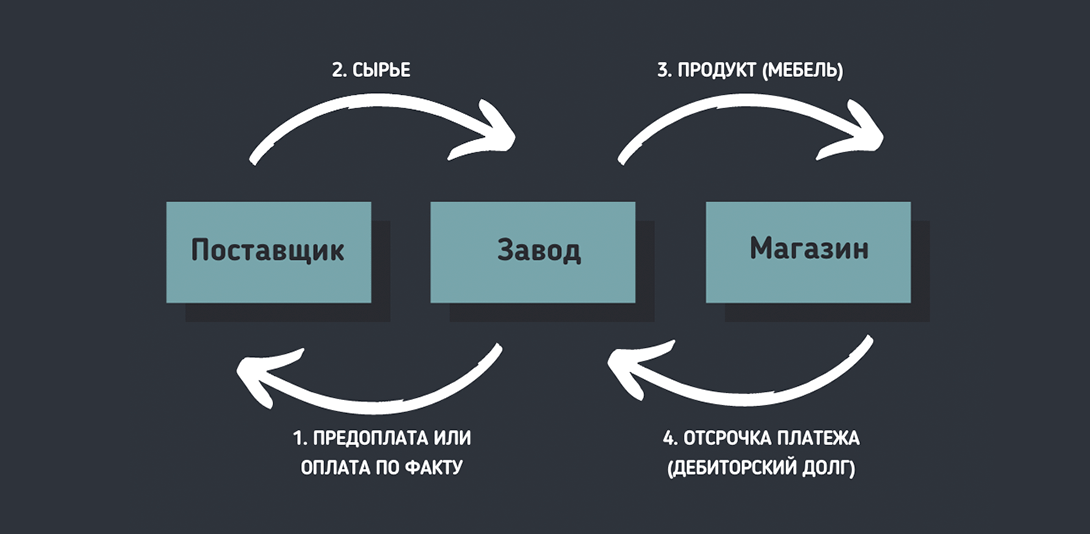

Простыми словами дебиторская задолженность — это та сумма, которую любая компания ожидает от своих покупателей, которым она отгрузила товары или оказала услуги с отсрочкой платежа. Например, фабрика по производству мебели закупает на все имеющиеся средства материалы у поставщиков. Из купленного сырья (дерева, кожи, текстиля и фурнитуры) она производит мебель и хочет реализовать ее в какую-нибудь сеть, например «Леруа Мерлен». Сеть же просит предоставить товары с отсрочкой платежа до 120 дней. У руководства фабрики будет два варианта: согласиться и ожидать свою прибыль в течение оговоренного срока или потерять крупный заказ.

Принимая условия сети, фабрика не сможет закупить дополнительное сырье на производство, так как еще не получила оплату за реализованный товар (дебиторскую задолженность). При этом большая часть поставщиков сырья не предоставляет продукцию с отсрочкой платежа. Соответственно, бизнес будет заморожен и не сможет развиваться, так как снижение товарооборота приведет к снижению прибыли.

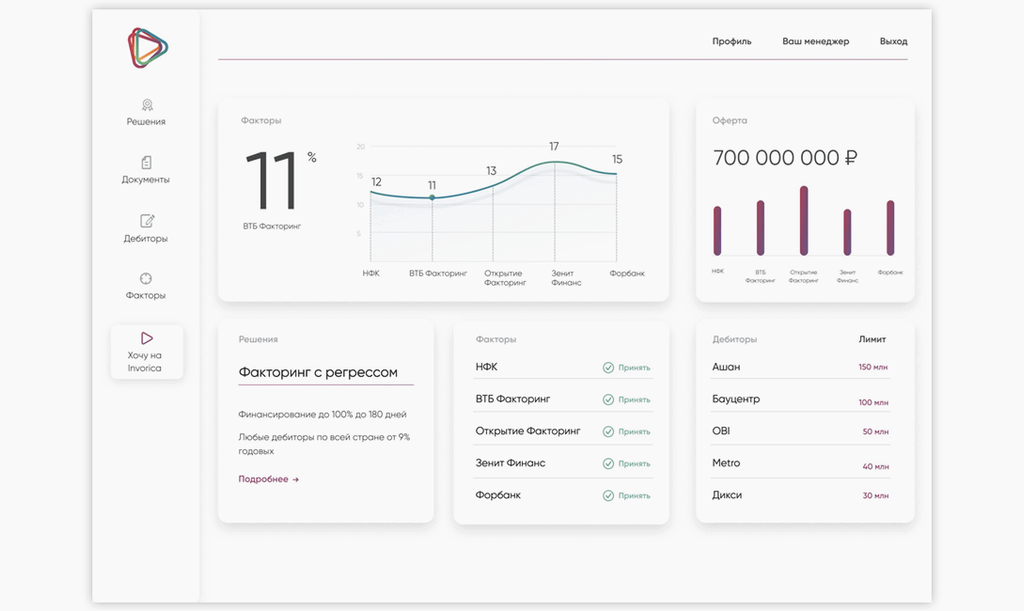

— факторинг без регресса — фабрика может продать до 100 % дебиторской задолженности на срок до 180 дней и ставкой от 7 % годовых;

— факторинг с регрессом — фабрика может беззалогово профинансировать до 100 % дебиторской задолженности в адрес крупных торговых сетей от 7 % годовых;

— скрытый факторинг — фабрика может профинансировать до 90 % стоимости накладной, если по каким-то причинам покупатель не работает/не хочет работать по факторингу, на срок до 120 дней и ставкой от 14 % годовых (не требует согласия покупателя на применение факторинга);

— факторинг госконтрактов — возможность финансирования контрактов в адрес госпредприятий (например, выиграв тендер) до 70 % на срок до 365 дней и ставкой от 14 % годовых.

Таким образом, факторинг позволяет избежать ожидания при работе с любой отсрочкой платежа и сразу получить практически полную сумму от сделки. Полученные средства можно сразу пустить в оборот. В случае мебельной фабрики это может быть закупка сырья и возможность наладить практически бесперебойный производственный процесс. Это приведет к росту продаж, улучшению товарооборота, сокращению кассового разрыва и, как следствие, росту прибыли. Фабрике не придется просто сидеть и ждать, пока вернутся деньги, — она успеет несколько раз обернуть их с помощью фактора без каких-либо рисков.

Страхование рисков неоплаты

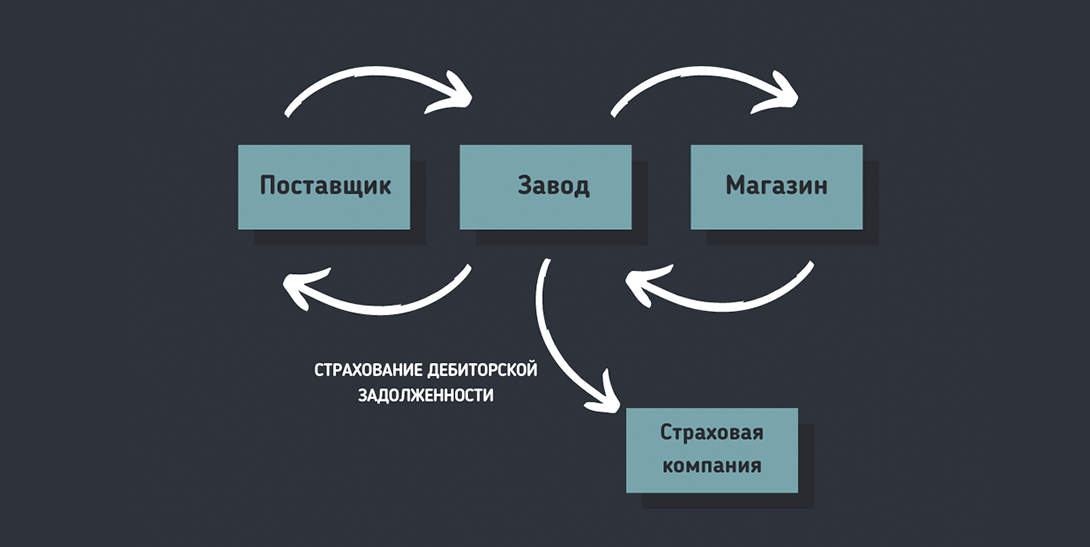

Фабрика поставляет мебель сети с отсрочкой платежа. Если же продажи в магазинах упадут, то возникнет риск неоплаты. Более того, кредитор может обанкротиться, и тогда взыскать долг будет уже не с кого, а дебиторская задолженность станет невозвратной. Особенно актуально это сейчас, когда крупнейшая страховая компания Coface прогнозирует банкротство 30 % компаний (малого и среднего бизнеса). Закрытие мебельного магазина автоматически ударит по фабрике, ведь эти 30 % компаний могут составлять до половины оборота бизнеса.

Уровень риска возрастает, когда партнеры начинают закупать больше продукции либо когда возрастает количество партнеров. Какими бы надежными они ни казались, какими бы долгосрочными ни были ваши бизнес-отношения, риск прогореть есть всегда. Единственная возможность его избежать — привлечь третью сторону, которая будет страховать дебиторскую задолженность. Это может быть страховая компания или банк, который возьмет на себя риск неоплаты.

Но можно пойти другим путем и найти решение на платформе Invorica. На выбор представлены два возможных способа:

— факторинг без регресса — покупка дебиторской задолженности факторинговой компанией на срок до 180 дней и процентной ставкой от 7 % годовых;

— покрытие кредитных рисков — страхование дебиторской задолженности через факторинговые или страховые компании на срок до 180 дней и процентной ставкой от 0,2 % от страхуемого объема дебиторской задолженности.

Факторинг в этом случае становится одной из самых надежных гарантий финансовой безопасности для производителя. Если магазин не сможет реализовать мебель, если он обанкротится и даже если склад со всей продукцией сгорит, эти проблемы не коснутся фабрики, и она сможет получить дебиторскую задолженность. Это позволит увеличить количество контрагентов и общий размер поставок без увеличения рисков.

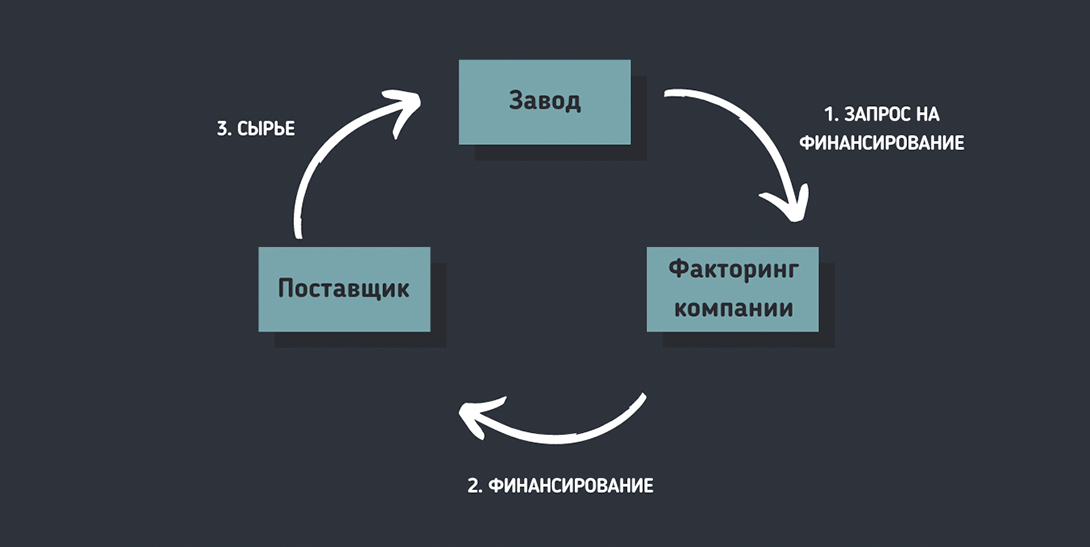

Финансирование закупок

Одно дело — погашение дебиторской задолженности, и совсем другое — когда поставщик не предоставляет товары с постоплатой/отсрочкой платежа. Например, у мебельной фабрики не хватает оборотных средств, чтобы закупить материалы, а ей прилетает крупный заказ. Вариант с постоплатой недоступен — что делать?

Самый недальновидный предприниматель выбрал бы кредит для бизнеса, рассчитывая закупить товар и реализовать его с наценкой. Размер добавленной стоимости при лучшем раскладе позволит покрыть проценты по кредиту и выйти хотя бы в небольшой плюс, при худшем — выведет издержки в ноль. Ценообразование с учетом погашения кредитной части может сделать финальное предложение невыгодным для конечного клиента и неконкурентоспособным на рынке. Заказчик, увидев, что цена по факту отличается от описанной на сайте, и просто откажется, так как переплата по кредиту с крупной суммой слишком сильно повлияет на ценообразование.

— закупочный факторинг — финансирование закупок до 100 % от стоимости продукции у любых поставщиков по всей стране на срок до 180 дней и ставкой от 9,5 % годовых;

— агентский факторинг — практически то же самое, что и закупочный факторинг, только без привлечения самого поставщика и при отсутствии отсрочки платежа;

— импортный факторинг — финансирование закупки сырья и материала из-за рубежа на срок до 180 дней для любых иностранных поставщиков.

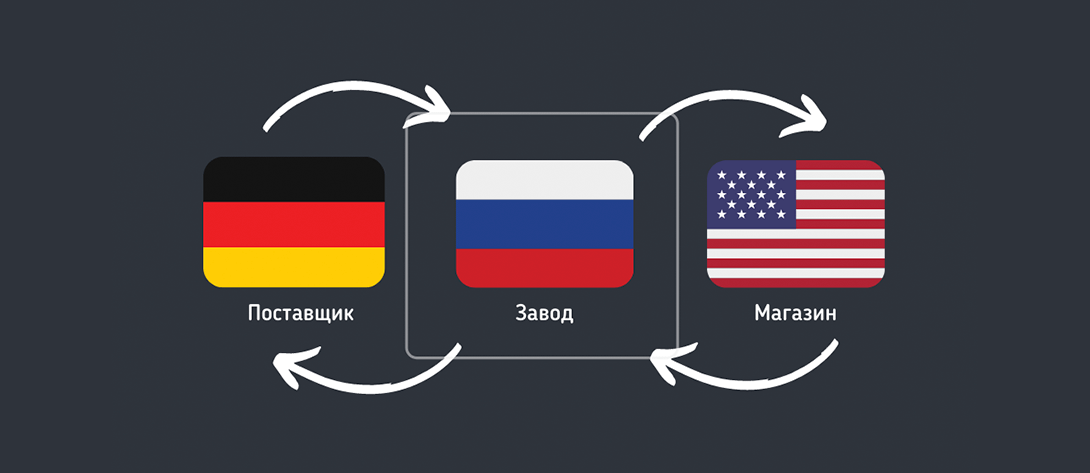

Финансирование ВЭД: импортные и экспортные

ВЭД, или внешнеэкономическая деятельность, — один из ключевых факторов роста бизнеса, когда компания не ограничивается локальным рынком или ближайшими регионами, а устремляет свой взгляд за границу. Выход на зарубежные рынки для фабрики несет уже знакомые тебе риски и сложности: при работе с поставщиками может не быть денег на первую закупку, а при работе с покупателем есть риск неоплаты и вообще непонимания того, можно ли отгружать товар этому клиенту с отсрочкой платежа.

— импортный факторинг — финансирование закупок у иностранных поставщиков в размере до 100 % на срок до 180 дней и процентной ставкой от 3 % годовых;

— экспортный факторинг — финансирование и страхование любых иностранных покупателей с процентной ставкой от 1 % годовых;

Каждый из способов дает ряд преимуществ для обоих случаев.

Продажа продукции. Фабрика выходит на новые рынки сбыта, получает финансирование, ей закрывают риски неоплаты через страхование дебиторской задолженности, она избегает всех штрафов, предусмотренных валютным законодательством (так как по закону фабрика должна будет выплатить штраф в 100 % от стоимости, если покупатель не проведет оплату в согласованные договором поставки сроки), и получает валютную выручку, что диверсифицирует денежные поступления.

Покупка сырья и материалов. Импортный факторинг увеличивает количество поставщиков и диверсифицирует их, снимает необходимость предоставления гарантий и открытия аккредитивов (так как есть третья сторона). Финансирование будет происходить из места нахождения поставщика, а также закрывается риск неоплаты со стороны фабрики (гарантии предоставляет страховая или факторинговая компания).

Это поможет компании диверсифицировать список контрагентов (как поставщиков, так и покупателей), а также источники финансирования бизнеса.

Всё, что тебе нужно сделать:

1. Зарегистрироваться на сайте.

2. Загрузить информацию о своей компании.

3. Задать нужные тебе параметры поиска.

4. Выбрать максимально подходящее предложение.

5. Подписать договор с факторинговой компаний и получить средства.

Помимо разнообразия инструментов привлечения, здесь можно найти множество готовых решений для специфических ниш — рекламных агентств, производственных и оптовых компаний, торговых сетей и т. д.

Комментарии

(0)