Ситуация на рынке нефти и судьба курса рубля

Рыночная коррекция IT-сегмента в США, которую так долго все ждали, уже стартовала — и это хорошо.

Конечно, свою роль сыграло и снижение нефтяных цен, поскольку резко уменьшился спрос на авиаперелеты и транспорт, а соответственно, и на топливо. Это привело к снижению объемов производства в Мексиканском заливе, а значит, к росту заполнения хранилищ нефти. Вероятность дальнейшего заполнения хранилищ есть, и чем дольше продолжается карантин, тем она выше. Для справки: крупнейшее хранилище нефти в США, которое находится в штате Оклахома, может быть заполнено уже на 70–75 %.

Желающих повторить мартовский сценарий с обвалом цен на нефть сейчас немного, поэтому ожидать срыва сделки между странами ОПЕК+, которые столкнулись со снижением спроса, не приходится. Рынок находится в условиях, отличных от докризисных, а государства уже знают, чем чреват новый конфликт, поэтому будут более сговорчивы. Теперь стало ясно, чем грозит новый виток резкого снижения спроса на углеводороды.

Снижение котировок рубля, которое наблюдается с начала сентября этого года, имеет шансы на продолжение, если взаимные санкционные угрозы со стороны России и ЕС будут подкреплены действиями. Здесь есть два сценария: оптимистичный (возможная высылка дипломатов) и пессимистичный (приостановка строительства «Северного потока — 2»).

Если второй сценарий произойдет, рубль ждет довольно уверенное снижение — в сторону 77–79 рублей за доллар. Также нельзя забывать про вторую волну пандемии, которая определенно внесет существенные коррективы в мировую экономическую ситуацию.

Именно по этой причине инвесторам стоит сосредоточиться в выборе инвестиционных инструментов, ориентированных на драгоценные металлы вообще и на золото в частности.

Инвестиции в золото

В этом смысле будут крайне полезны новости от Московской биржи. В конце августа она запустила торги тремя паевыми инвестиционными фондами под управлением УК «Тинькофф Капитал», номинированными как в рублях, так и в долларах США.

Рост спроса на биржевые фонды, инвестирующие в драгоценные металлы, со стороны частных инвесторов налицо: за первые семь месяцев 2020 года совокупный оборот составил около 80 млрд рублей, а чистый приток средств во все биржевые фонды — 26 млрд рублей.

Узнать больше об инвестициях с «Риком-Траст»

Пандемия снова повлияет на мировые рынки

Коронавирус продолжает терроризировать не только американскую, но и европейские экономики, что, конечно, отражается и на динамике макроэкономических показателей стран. Особенно тяжело ситуация сказывается на Германии, где во II квартале ВВП сократился на 9,7 % по сравнению с предыдущими тремя месяцами. Это самые существенные темпы падения с начала учета показателя в 1970 году.

Пандемия отразилась и на уровне госдолга большинства стран мира, которые наращивают расходы на борьбу с коронавирусом. В результате этих мер госдолг достиг уровней, не встречавшихся со времен Второй мировой войны, а именно: в июле 2020 года размер долгов дошел до 128 % мирового ВВП, тогда как в 1946-м данный показатель составлял 124 %.

Это уменьшило количество гособлигаций, находящихся в собственности населения, и проценты, выплачиваемые по ним, в основном возвращаются правительству. Ясно, что ставки по облигациям, номинированным в резервных мировых валютах, прежде всего в долларе и евро, не являются крайне привлекательными инструментами для инвесторов сейчас, особенно в свете вышесказанного про пандемию.

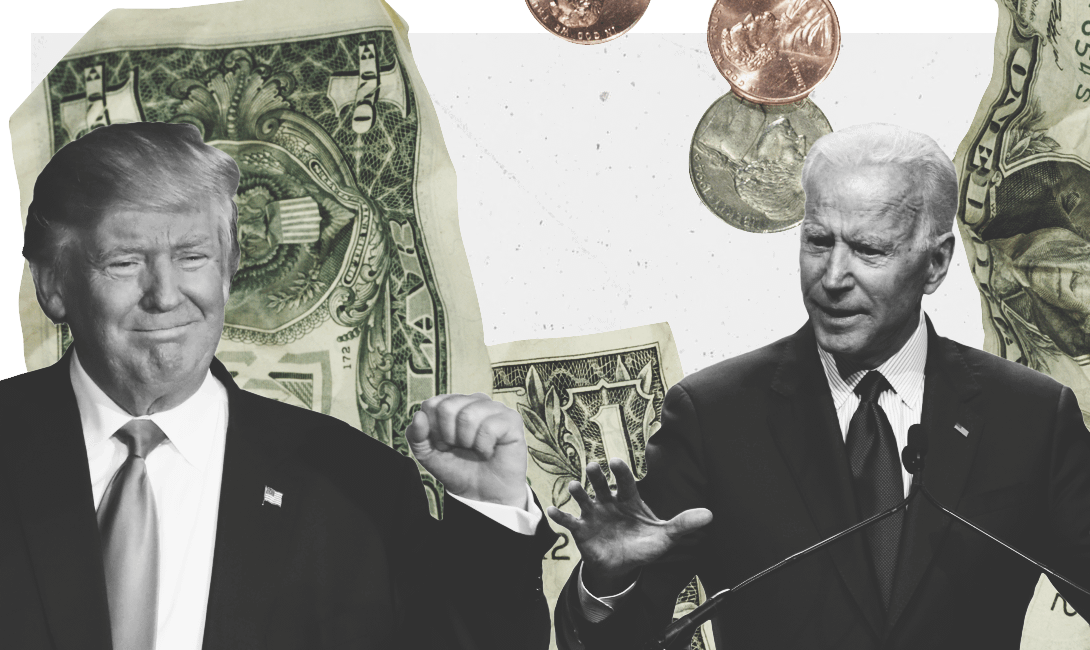

Влияние выборов в США

3 ноября 2020 года состоятся выборы президента США, и в их преддверии действующая администрация Трампа сделает всё возможное, чтобы повысить долю экспорта, а это можно сделать только через сверхмягкую денежно-кредитную политику и, соответственно, ослабление доллара.

Если Трамп выиграет выборы, то, судя по всему, до конца года ситуация сильно не изменится. Если выиграет его конкурент, демократ Джо Байден, то тут всё несколько интереснее, поскольку демократы всегда приходят к власти на лозунгах роста расходов на социальные программы, укрепление доллара и повышение налогового бремени для основных компаний, которые являются налогоплательщиками США.

Всё перечисленное как минимум до ноября обещает инвесторам период дешевых долларовых активов, которые можно покупать по привлекательным ценам. По сути, сегодня они дешевы как никогда. Этим стоит воспользоваться.

Положение дел в IT-сегменте

На протяжении нескольких последних недель постоянно шли разговоры о том, что никакой рынок не может расти вечно, даже если нет существенных негативных поводов для снижения. Заметим, что коррекция накануне не сопровождалась повышенной активностью на валютных рынках. Отсюда можно сделать вывод о том, что она была вызвана желанием прежде всего зафиксировать прибыль.

В середине августа Дональд Трамп сообщил, что отложил торговые переговоры с Китаем, пояснив, что не хочет проводить их прямо сейчас якобы из-за истории с коронавирусом. Ранее он уже возлагал на Китай ответственность за распространение коронавирусной инфекции в мире.

Мы видим, что в последние месяцы участники рынка отмечают ужесточение позиции США в отношении Китая. Трамп уже заявил о намерении запретить на территории страны деятельность китайских компаний, в том числе гиганта электронной коммерции Alibaba. Ранее были подписаны указы, требующие от китайской компании ByteDance отказаться от деятельности приложения TikTok в США по причине того, что эта деятельность может угрожать национальной безопасности Соединенных Штатов.

Потом произошла история с Huawei. Почему она оказалась столь резонансной? Потому что Трамп понимал, насколько важно для его электората не допустить активного снижения доходов тех компаний, которые являются крупнейшими налогоплательщиками.

А большинство инвесторов понимает, что в последние несколько лет именно IT-отрасль в Америке, наряду с военно-промышленными компаниями, дает львиную долю доходов в бюджет, особенно в той ситуации, при которой республиканцы активно снижают налоги и ослабляют курс национальной валюты.

Поэтому имеет смысл покупать акции IT-компаний. Наступать на горло своей экономике действующие власти в США точно не будут, а значит, этим можно воспользоваться уже в самое ближайшее время.

Комментарии

(0)